ERPの導入に向けた課題解決やビジネスに役立つ情報をブログで発信しています。

みなさんは、会社の健康状態(財務状態)を把握する為の財務諸表について、しっかり理解できていますでしょうか?経理担当者や専門家に任せていて、出来上がったものを何となく終わっていませんか?

そこで今回は、財務諸表のメインである財務三表(貸借対照表、損益計算書、キャッシュ・フロー計算書)から、貸借対照表の基本的な見方と、ここだけは押さえたいという3つのポイントを解説します。

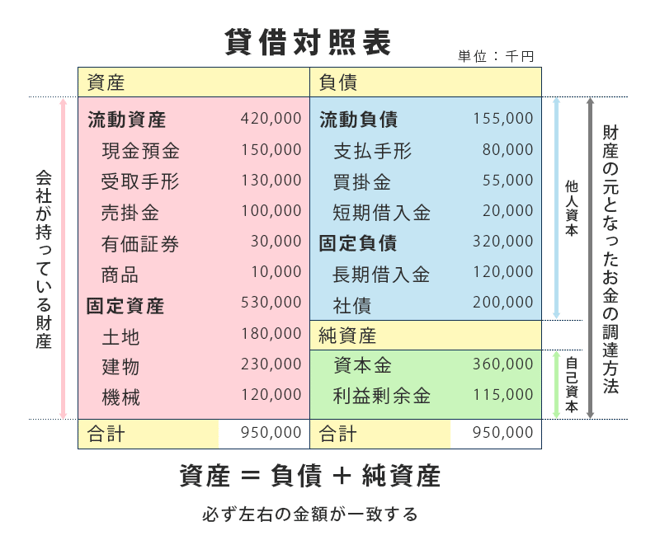

貸借対照表はバランスシート(B/S)とも呼ばれ、企業の一定時点の財政状態を「資産」「負債」「純資産」から見ることができるものです。

つまり、決算時(一定時点)、会社はどんな財産(資産)を持っていて、その財産の元になるお金(負債・純資産)はどうやって集めてきたかがわかるようになっています。

では、「資産」「負債」「純資産」をもう少し細かく見ていきましょう。

資産とは、会社が集めたお金をどのような状態で持っているのかを表すものです。これらの資産は1年以内に現金化することが出来る「流動資産」と、長期にわたり会社が保有することになる「固定資産」とに分けられています。

貸借対照表の資産は、原則として現金化しやすいものから順番に並んでいますので、上の段に「流動資産」、下の段に「固定資産」が表示されています。

流動資産

現金・預金・受取手形・売掛金・有価証券・棚卸資産など。

固定資産

土地・建物・機械など。

また、長期間保持する投資有価証券も含まれます。

負債とは、返さなければならない会社のお金を表すもので、他人資本とも呼ばれます。負債も資産と同じく、1年以内に返さなければいけない「流動負債」と、1年を超えて返さなければいけない「固定負債」とに分けられています。

貸借対照表の負債は、原則として返済、支払期日の早い順番に並んでいますので、上の段に「流動負債」、下の段に「固定負債」が表示されています。

流動負債

支払手形・買掛金・未払金・短期借入金など。

固定負債

長期借入金・社債など。

純資産とは、株主が会社に入れてくれた資金や利益の積み上げを表すものです。負債と違って返す必要のないお金で、自己資本とも言います。純資産がマイナスであれば債務超過の状態であり、倒産のリスクが高いと判断されます。

純資産は株主のお金が関係してくる「株主資本」と、それ以外の「株主資本以外」の2つに分けられます。

株主資本

資本金・資本剰余金・利益剰余金など。

株主資本以外

その他有価証券評価差額金・新株予約権・少数株主持分など。

では次に、貸借対照表のチェックポイントを見ていきましょう。

貸借対照表でわかる安全性の指標のひとつに、「自己資本比率」があります。

会社の全財産のうち、返さなくていい資本(純資産)の比率がどれくらいあるのか、その比率を計算したもののことです。

自己資本比率が低いほど他人資本の影響を受けやすい不安定な経営を行っている会社となり、自己資本比率が高いほど経営は安定し、倒産しにくい会社となります。

一般的に、自己資本比率が40%以上なら倒産しにくい企業、50%以上なら超優良企業と判断されます。

「自己資本比率」が高いだけでは会社の財務状況が安全だと言い切れません。そこで次に確認したいのが「流動比率」です。

短期的に支払義務が到来する流動負債に対して、短期的に現金化できる流動資産の比率がどれくらいか、その比率を計算したもののことです。

流動比率が低いほど、現金化しやすい資産に対して短期的に支払うべき負債が多いことになり、短期的な支払能力が低い会社となります。

流動比率は200%が良いとされますが、一般的には130%~150%以上が目安だと言われています。 逆に100%を下回っている場合には、短期的な支払能力が足りないことを意味しますので、資金計画を見直すなどの対策が必要です。

「流動比率」では流動資産すべてで比率を求めますが、流動資産には棚卸資産(=商品の在庫)も含まれます。仮に商品が売れなかった場合は資金調達ができなくなる恐れがあるため、「当座比率」でより厳密に支払能力をチェックする必要があります。

当座比率の元となる当座資産とは、流動資産のうち特に現金化しやすい現金および預金、売掛金、受取手形、短期保有の有価証券などを合計した資産のことです。

流動比率と分母は変わらないため、流動比率をより厳しくしたものと言えます。

当座比率は100%以上であることが望ましいといわれており、流動比率が200%近くと高いのに、当座比率が100%以下になるような場合は要注意です。

過剰に在庫を抱えている、長期間売れ残っている商品があるなどが疑われるため、在庫管理の対策、改善が必要です。

今回は貸借対照表の基本的な見方とそのポイントをお伝えしました。

貸借対照表を読むことでわかることとは、

また、これらの情報を正確にリアルタイムに把握することで、早めの対策が打てるようになります。年1回や半期に1回ではなく、月次決算を組んでチェックできると貸借対照表をより活かすことができるのではないでしょうか。

効率良く正確に貸借対照表を作成するためには、システムの導入がオススメです。

中でも、企業に必要な「販売」「在庫」「会計」などの基幹業務を1つのシステムにして提供しているERPパッケージの導入をオススメしています。

アイ・エス・アイソフトウェア-では数あるERPを比較し、「ERP比較表」として分かりやすく表にまとめました。無料でダウンロードしていただけますので、製品ご検討中の方はぜひご覧ください。

貸借対照表と切っても切り離せないのは財務三表の損益計算書です。

同時にチェックすることで、それぞれの効果的な見方の理解がより一層深まります。